估值250亿美元!半导体代工巨头格芯或周四赴美上市

发布时间:2021-10-26 14:31:05 阅读量:1672

据知情人士透露,格芯(GlobalFoundries)已向美国监管机构秘密提交申请,希望在纽约交易所进行首次公开募股(IPO),其估值约为250亿美元。其中台积电、三星是第一梯队,技术也最先进,而联电、格芯、中芯国际算第二梯队,大家的份额其实相差并不是特别大,技术也都以成熟制程为主。

据消息人士表示,目前,格芯正与摩根士丹利、美国银行、摩根大通、花旗集团和瑞士信贷集团就 IPO 进行准备工作。格芯预计在今年10 月份公布其 IPO 申请,并在今年年底或明年初上市,具体取决于美国证券交易委员会 (SEC) 处理其申请的速度。格芯上市审议还处于保密状态,此外,其上市计划受美国资本市场影响,其时间可能会发生变化。

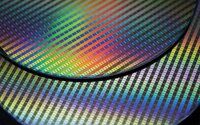

格芯公司GlobalFoundries Inc.创立于2009年3月2日,总部位于美国纽约州Malta,是一家半导体晶圆代工公司,目前是仅次于台积电(TSMC)、三星电子(Samsung Electronics)、联电(UMC)的世界第四大晶圆代工厂。在全球三大洲拥有5个制造基地,在RF、FinFET、FDX等技术方面拥有约10,000项全球专利。

10月19日,GlobalFoundries公司宣布计划于10月28日以 42 美元至 47 美元的价格发行 5500 万股股票,筹集 24 亿美元资金。新投资者贝莱德、哥伦比亚管理投资顾问(Columbia Management Investment Advisers)、富达(Fidelity)、科赫工业(Koch Industries)和高通打算在此次发行中购买价值10.5亿美元的股票(占交易的 43%)。该公司计划通过同时向 Silver Lake 进行的私人配售再筹集 7500 万美元。在拟议范围的中点,GlobalFoundries 的市值将达到246亿美元。

格芯在全球半导体代工领域中是一个重要参与者之一,该公司主要生产适用于5G的射频通信芯片、汽车芯片及其他专业领域的芯片。截止目前,格芯及其大股东Mubadala投资公司和英特尔尚未对上市做出任何置评。上述这些投资银行、美国证券交易委员会也没有发布关于此次上市的任何回应。

标签: 格芯 半导体

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,感谢您的关注!